สวัสดีครับ ผมดีใจจังเลยที่วันนี้อินเตอร์เน็ตที่ผมใช้งานอยู่มันกลับมาเป็นปกติเหมือนเดิมแล้ว หลังจากที่ใช้ได้บ้าง ใช้ไม่ได้บ้างมาหลายสัปดาห์ เลยทำให้ที่ผ่านมา ผม update ข้อมูลได้ไม่ง่ายเลยครับ ก็ต้องขออภัยสำหรับผู้ที่สนใจติดตามเนื้อหาสาระใน article ต่าง ๆ ของ itgthailand แห่งนี้ด้วยครับ

สำหรับวันนี้ ผมจะกล่าวถึงขั้นตอนต่าง ๆ ของกระบวนการบริหารความเสี่ยงที่สามารถนำไปปฏิบัติงานได้จริง โดยจะอธิบายพร้อมกับแสดงแผนผัง/แผนภาพในแต่ละขั้นตอน เพื่อให้เข้าใจได้ง่ายขึ้น

เมื่อพูดถึงกระบวนการบริหารความเสี่ยง ซึ่งเป็นกระบวนการต่อเนื่อง มิใช่กระบวนการที่ทำเพียงครั้งเดียว เนื่องจากสภาพแวดล้อมขององค์กรมีการเปลี่ยนแปลงตลอดเวลา ผู้บริหารทั้งหลายจึงควรมั่นใจว่ามีการสอบทานความเสี่ยงต่าง ๆ อย่างสม่ำเสมอ และมีการควบคุมและจัดการความเสี่ยงที่เหมาะสม

กระบวนการบริหารความเสี่ยงประกอบด้วย 5 ขั้นตอนดังต่อไปนี้

1. การกำหนดวัตถุประสงค์ที่สอดคล้องกับกลยุทธ์/ยุทธศาสตร์ขององค์กร

2. การบ่งชี้และเข้าใจความเสี่ยงทั้งหมดที่ส่งผลกระทบต่อการบรรลุวัตถุประสงค์ที่กำหนดไว้ขององค์กร

ขั้นตอนของการระบุปัจจัยเสี่ยงของหน่วยงาน (Risk Identification)

ขั้นตอนที่ 1 ระบุภารกิจอย่างเป็นทางการ (Mission Statement)

ซึ่งประกอบด้วยองค์ประกอบต่าง ๆ ดังนี้

– ชื่อหน่วยงาน

– คำบรรยายถึงภารกิจของหน่วยงาน

– ความจำเป็นของภารกิจต่อเป้าหมายขององค์กร

– ความสัมพันธ์ของวัตถุประสงค์ของภารกิจของหน่วยงานต่อเป้าหมายขององค์กร

– อื่น ๆ

ขั้นตอนที่ 2 ระบุโครงสร้างงาน (Working Structure)

การระบุโครงสร้างงานจะเขียนในรูปแบบของ Organization Chart ตามลักษณะของส่วนงานที่จำแนกไว้ภายในหน่วยงานนั้น ๆ ก็ได้ เช่น

ขั้นตอนที่ 2 ระบุโครงสร้างงาน

ขั้นตอนที่ 3 ระบุโครงสร้างภารกิจของส่วนงาน (Work Breakdown Structure-WBS)

เป็นการระบุหน้าที่ที่จะต้องปฏิบัติ เพื่อให้ภารกิจของแต่ละส่วนงานบรรลุจุดมุ่งหมาย

ขั้นตอนที่ 3 ระบุโครงสร้างภารกิจของส่วนงาน

ขั้นตอนที่ 4 การระบุกิจกรรมย่อยของงานแต่ละหน้าที่

เป็นการระบุกิจกรรมย่อยของแต่ละหน้าที่ที่ต้องปฏิบัติเพื่อบรรลุวัตถุประสงค์

ขั้นตอนที่ 4 การระบุกิจกรรมย่อยของงาน

ขั้นตอนที่ 5 ระบุปัจจัยเสี่ยงหรืออันตรายต่าง ๆ ที่อาจเกิดขึ้นในกิจกรรม

ขั้นตอนที่ 5 ระบุปัจจัยเสี่ยง

ความสัมพันธ์ระหว่างเป้าหมายภายในองค์กร หน่วยงาน และบุคคล

3. ประเมินความเสี่ยงทั้งหมดที่ส่งผลกระทบต่อวัตถุประสงค์ที่กำหนดไว้ การประเมินความเสี่ยงโดยพิจารณาถึงผลกระทบและโอกาสเกิดความเสี่ยง

ขั้นตอนการประเมินความเสี่ยง(Risk Assessment)….ระดับโอกาสของผลกระทบจากความเสี่ยง

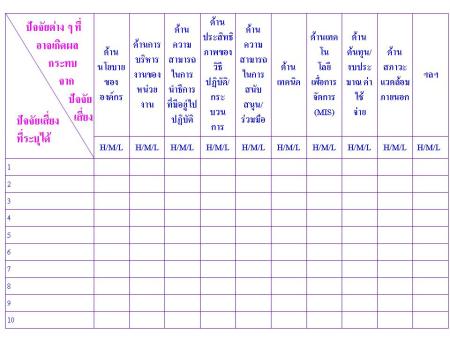

ขั้นตอนที่ 1 การพิจารณา ปัจจัยเสี่ยงรอบด้าน เพื่อประเมินโอกาสที่จะเกิดความเสี่ยง

ขั้นตอนที่ 1 การพิจารณาปัจจัยเสี่ยงเพื่อประเมินโอกาสที่จะเกิดความเสี่ยง

ขั้นตอนที่ 2 การพิจารณาปัจจัยรอบด้านเพื่อ ประเมินความรุนแรงของผลกระทบที่อาจจะเกิดขึ้นจากปัจจัยเสี่ยง (Severity of Impact)

ขั้นตอนที่ 2 การพิจารณาปัจจัยเสี่ยงเพื่อประเมินความรุนแรงของผลกระทบที่อาจจะเกิดขึ้นจากปัจจัยเสี่ยง (Severity of Impact)

ขั้นตอนที่ 3 วิธีการประเมินระดับของปัจจัยเสี่ยง

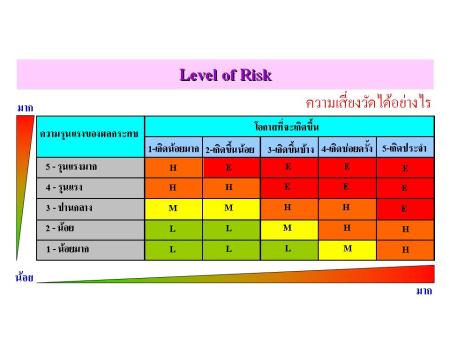

คือการนำผลการประเมินทั้งระดับโอกาสที่จะเกิดความเสี่ยง (Probability of Occurrence) และความรุนแรงของผลกระทบที่อาจเกิดจากปัจจัยเสี่ยง (Severity of impact) พิจารณาร่วมกันเพื่อประเมินระดับของปัจจัยว่าอยู่ในระดับสูง กลาง หรือต่ำ โดยมีวิธีการประเมินตามรายละเอียดในตาราง

ตารางการประเมินระดับของปัจจัยเสี่ยง

การประเมินหรือวัดระดับการบริหารความเสี่ยง อาจจัดเป็น 5 ระดับ แทน 3 ระดับ ดังแสดงตามรูปได้ดังนี้

Level of Risk

ขั้นตอนที่ 4 วิธีการจัดกลุ่มและจัดลำดับปัจจัยเสี่ยงของหน่วยงาน

คือการนำผลการประเมินในขั้นตอนที่ 3 มาจำแนกออกเป็นกลุ่ม และจัดลำดับปัจจัยเสี่ยงในแต่ละกลุ่ม โดยพิจารณาถึงความสัมพันธ์และความเสียหายที่อาจเป็นอุปสรรคต่อการปฏิบัติซึ่งเป็นหลักเกณฑ์สำคัญ ในการบริหารความเสี่ยงและสร้างความเติบโตอย่างยั่งยืนขององค์กร เพื่อเรียงลำดับความสำคัญของปัจจัยเสี่ยงจากสูงไปต่ำของหน่วยงานและองค์กร

– วิสัยทัศน์

– ภารกิจ

– ค่านิยมร่วม

– วัตถุประสงค์

– นโยบาย

– กลยุทธ์

– เป้าหมาย

– แผนงาน

– โครงการ

– การปฏิบัติงาน

– การวัดผลการปฏิบัติ

– การสอบทาน/การกำกับดูแล

– การปรับปรุง/พัฒนา

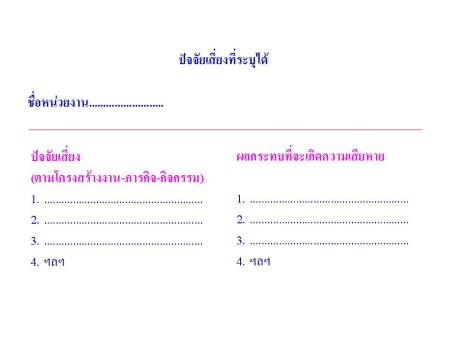

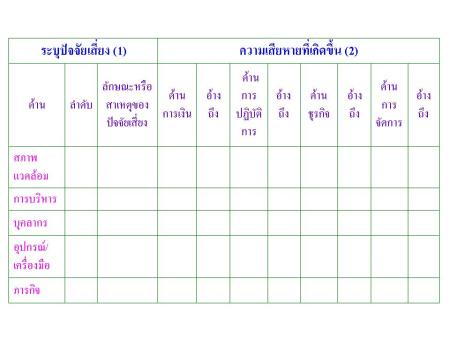

จากนั้นจัดลำดับของปัจจัยเสี่ยงในแต่ละกลุ่มแล้ว อาจบันทึกลงในตารางด้านล่าง เพื่อความสะดวกในการตรวจสอบหรือพิจารณาจัดลำดับใหม่ ก่อนบันทึกลงในแบบฟอร์มที่ใช้เป็นเอกสารหลัก ที่ต้องใช้รายงานอย่างเป็นทางการต่อไป

การระบุปัจจัยเสี่ยงของหน่วยงาน

การระบุปัจจัยเสี่ยงและความเสียหายของหน่วยงาน

ความเสี่ยงที่สำคัญ ๆ และการจัดกลุ่ม

4. กำหนดการจัดการความเสี่ยงที่ปฏิบัติอยู่ในปัจจุบัน โดยต้องทำการพิจารณาถึงการควบคุมเพิ่มเติม รวมทั้งความสัมพันธ์ของต้นทุนและผลประโยชน์ที่เกิดขึ้น

5. การติดตามผลและการรายงานความมีประสิทธิผลของกระบวนการและระบบการบริหารความเสี่ยง

โพสต์โดย Metha Suvanasarn

โพสต์โดย Metha Suvanasarn